2022.09.09 - [주식/해외주식(ETF)] - 해외 ETF(Exchange Traded Fund)투자 - 필수(생활)소비재 ETF(IYK)

이번 포스팅에서는 유틸리티 ETF를 알아보고 투자해보려고 한다. 먼저 유틸리티(전기/가스/상하수도) ETF 중 Vanguard Utilities ETF(VPU)에 대해서 리뷰를 해보려고 한다. 유틸리티는 일반적으로 전체 주식 시장에 비해 낮은 가격 변동성과 함께 일관된 배당금을 지급하는 경우가 많다. 따라서 경기 침체와 인플레이션 기간 동안 잘 수행되는 경향이 있다. 그렇다면 먼저 유틸리티(Utilities)가 무엇인지 먼저 알아보도록 하자.

목차

1. ETF 소개 및 기본정보

2. 성과

3. 10년 투자수익률 및 최대수익률 ( 1M, 3M, YTD, 1Y, 3Y, 5Y, 10Y)

4. 정리

1. ETF 소개 및 기본정보

오늘 살펴볼 ETF는 필수소비재 ETF인 Vanguard Utilities ETF(VPU) ETF이다.

유틸리티(Utilities)란?

공급 처리 시설로 도시생활에 필요한 전기, 가스, 상하수도 등의 공급시설과 폐기물, 쓰레기 등 처리시설의 총칭이다. - 네이버 사전

공익사업 또는 공익 기업체(public utility company)는 공공 서비스를 위한 기반 시설로 필수적으로 간주되는 재화/용역을 공급한다. 물, 가스, 전기, 전화, 기타 통신, 신재생에너지 시스템들을 이야기한다.

쉽게 말해 주식에서 유틸리티 기업은 우리에게 필요한 전기, 가스, 통신, 상하수도 등을 관리하는 영리 목적의 민간 기업이지만 공공 서비스 인프라의 일부이다.

이제 기본 정보를 하나씩 살펴보도록 하자.

1. 기초자산 : MSCI 미국 투자 가능 시장 유틸리티 25/50 지수

2. 자산규모 : 6.1B$, (2022.9월 기준)

3. 수수료 : 0.10%

4. 배당금: 2.58% (2022. 9월 기준)

5. 보유주식: 57개

6. 주가: 167.72$ (2022.9.9. 기준)

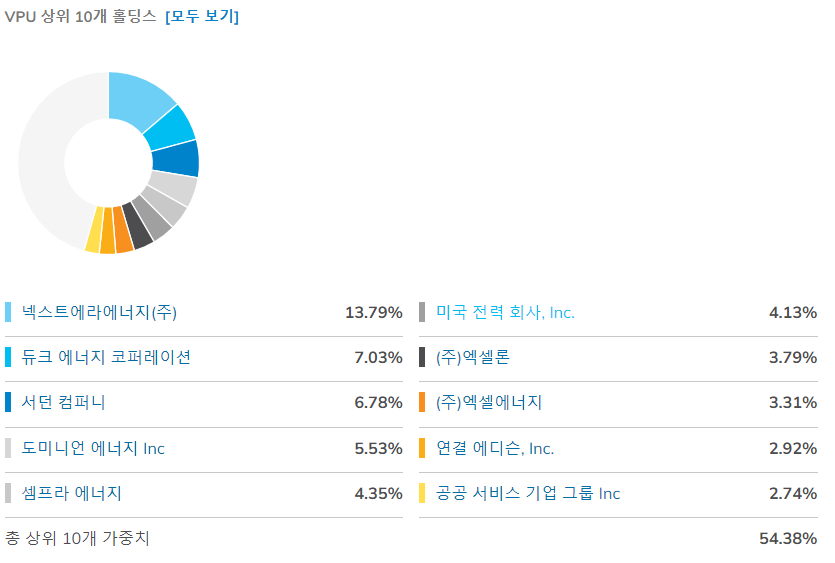

보유종목은 다음과 같다.

미국의 친환경 에너지 대장주인 넥스트에라에너지(NEE)를 가장 많이 보유(13.79%)하고 있다. 넥스트에라에너지의 경우 배당도 2.3%씩 주고 있으며 27년 연속 배당금을 인상하는 기업이기도 하고, 최근 바이든의 친환경 정책 수혜주로도 떠오르고 있으며, 앞으로의 전망도 긍정적인 회사이다.

넥스트에라 에너지(Nextera Energy Inc) 북미 지역의 전력 및 에너지 인프라 회사이며, 자회사인 NextEra Energy Resources, LLC(NEER) 및 계열사를 통해 풍력과 태양광으로부터 재생 에너지를 생산한다. 이 회사는 Gulf Power, NEER, Florida Power & Light Company(FPL)의 세 부문으로 운영된다. Florida Power & Light Company(FPL)은 플로리다에서 전기 에너지의 생산, 전송, 분배, 판매에 종사하는 요금 규제 전기 유틸리티이다. NEER는 재생 가능한 프로젝트에 중점을 둔 장기 계약 자산의 개발과 운영에 초점을 둔 청정에너지 회사이다. NEER은 미국과 캐나다의 에너지 도매 시장에서 발전 시설을 소유, 개발, 건설, 관리, 운영하는데 관여하며, 금융 및 물리적 계약 체결을 포함하여 에너지 관련 상품 마케팅 및 거래 활동에도 참여한다.

출처 - 네이버 증권

2. 성과

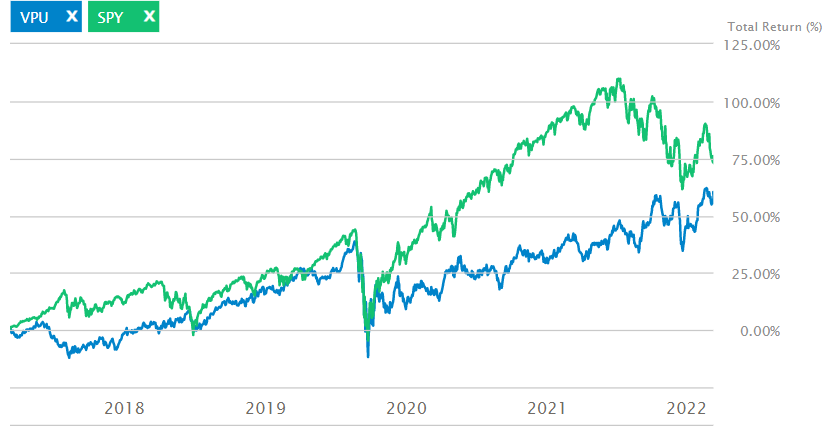

과거 성과에 대해 알아보기로 하자. (본 자료는 과거의 데이터이므로 투자를 권하는 것이 아님을 알려드립니다.) 파란선은 VPU수익률이고, 초록선이 SPY의 지수를 나타낸 것이다. (5년 수익률 비교 그래프) 첫번째 비교 그래프를 보면 SPY가 훨씬 더 좋은 성과를 보여준다는 것을 알 수 있다. 하지만 아래의 1년 비교 그래프를 한번 살펴보자.

이번 금리인상으로 인한 경기하락이 왔을 때 VPU의 하락률을 SPY와 비교해보면 SPY의 경우 -15% 정도였지만, VPU는 -5%를 하고 다시 플러스 수익으로 바뀐 상태이다. 총 수익률과 성과 개요를 보면 더 수익률을 살펴보자.

3. 10년 투자수익률 및 최대수익률 ( 1M, 3M, YTD, 1Y, 3Y, 5Y, 10Y)

2005년부터 IYK를 보유했다면 현재 500%의 수익률을 보여주고 있다. 그리고 2009년 하락장에 다시 매수했어도 약 500%의 수익을 보았을 것이다. 또한, 지난 포스팅의 IYK와 같게 1년부터 약 8%의 수익률을 가져주었다.

4. 정리

유틸리티는 금리상승 시 포트폴리오의 하락을 방어해주는 방어 주로 도움이 된다. S&P 지수를 추종하는 SPY와 비교해봤을 전체적인 성장률은 저조하지만 올해 인플레이션과 금리인상시기에도 큰 하락 없이 꾸준한 우상향 그래프를 보여주고 있다. 또한, 2%의 배당금도 주고 있기 때문에 배당금을 활용한 재투자 전략을 사용해도 좋다. 이처럼 안정적으로 우상향 하는 주식에 우리는 투자를 해야 하고 오랫동안 보유하는 것이 우리가 주식으로 성공하는 방법인 것 같다.

내가 생각하는 투자전략

1. 여윳돈을 가지고 충분히 오랜 시간 매수한다.

2. 유틸리티의 경우 경기둔화, 경기침체에 대한 방어력이 강하다는 것 투자에 참고한다.

함께보면 좋은 글

2022.08.19 - [주식/부자 프로젝트(마인드셋)] - 우리가 투자를 해야 하는 이유 - 돈 관리의 중요성

2022.08.17 - [주식/부자 프로젝트(마인드셋)] - '진짜 부자'가 되자. [부자의 마인드]

2022.08.17 - [주식/해외주식(ETF)] - 지수 인덱스 ETF와 산업별 ETF에 투자해야하는 이유 1 - 지수 인덱스ETF 란?

2022.08.21 - [주식/해외주식(ETF)] - 지수 인덱스ETF와 산업별 ETF에 투자해야하는 이유 2 - ETF란?

'주식 > 해외주식(ETF)' 카테고리의 다른 글

| 해외 ETF(Exchange Traded Fund)투자 - 클라우드 ETF(WCLD) (40) | 2022.09.12 |

|---|---|

| 해외 ETF(Exchange Traded Fund)투자 - 친환경 ETF(QCLN) (17) | 2022.09.11 |

| 해외 ETF(Exchange Traded Fund)투자 - 필수(생활)소비재 ETF(IYK) (16) | 2022.09.09 |

| 해외 ETF(Exchange Traded Fund)투자 - AI/로봇 ETF(IGM) (10) | 2022.09.08 |

| 해외 ETF(Exchange Traded Fund)투자 - 원유/정유 ETF(DBO) (13) | 2022.09.07 |