개별 종목보다는 산업, 산업보다는 국가에 투자하는 것이 안전하다는 것이 나의 생각이다. 그 생각대로 미국의 S&P 500, 나스닥 지수를 추종하는 ETF를 조사해보았고, 이번에는 산업 ETF를 하나씩 조사하고 투자해보려고 한다.

목차

1. ETF 소개 및 기본정보

2. 성과

3. 10년 투자수익률 및 최대수익률 ( 1M, 3M, YTD, 1Y, 3Y, 5Y, 10Y)

4. 정리 (QQQ와 비교)

1. ETF 소개 및 기본정보

오늘 살펴볼 ETF는 금융산업 ETF인 XLF와 VFH이다.

두 ETF 모두 미국 시장에서 거래되고, XLF는 98년 12월 16일에 출시되었고 VFH는 2004년 1월 26일에 출시되었습니다. XLF의 경우 스테이트 스트리트 글로벌 어드바이저에서 운영하고 있으며 VFH는 뱅가드사에서 운영하고 있습니다. XLF는 S&P 500의 대형 은행에 주로 집중하고 있으며 소형주를 피하고 있다. 반면, VFH는 미국의 금융 부문에서 미국 주식의 시가 총액 가중 지수를 추종한다고 보면된다.

먼저 기본정보부터 살펴보도록 하자. 또한 이번 하락장에서 금융주가 없는 나스닥100 추종 ETF인 QQQ와 성과도 비교해보려고 한다.

| ETF명 | Financial Select Sectot SPDR Fund (XLF) |

Vanguard Financials ETF (VFH) |

| 기초자산 | S&P Financial Select Sector 지수 | MSCI 미국 시장금융 25/50 지수 |

| 자산규모 | 340억 1000만 달러 | 90억 2000만 달러 |

| 수수료 | 0.10% | 0.10% |

| 배당금 | 1.91% | 2.26% |

| 보유주식 | 66 | 369 |

| 주가(22.8.28.기준) | 33.72$ | 83.01$ |

자산규모는 XLF가 훨씬 큰 규모로 운영하고 있으고 주가의 경우도 약 34$로 싸게 매수할 수 있다. 배당금도 0.3%정도 차이를 보이고 있다. 보유주식 수는 XLF가 66개, VFH가 369개로 VFH가 훨씬 많은 종목을 보유하고 있는 것을 알 수 있다.

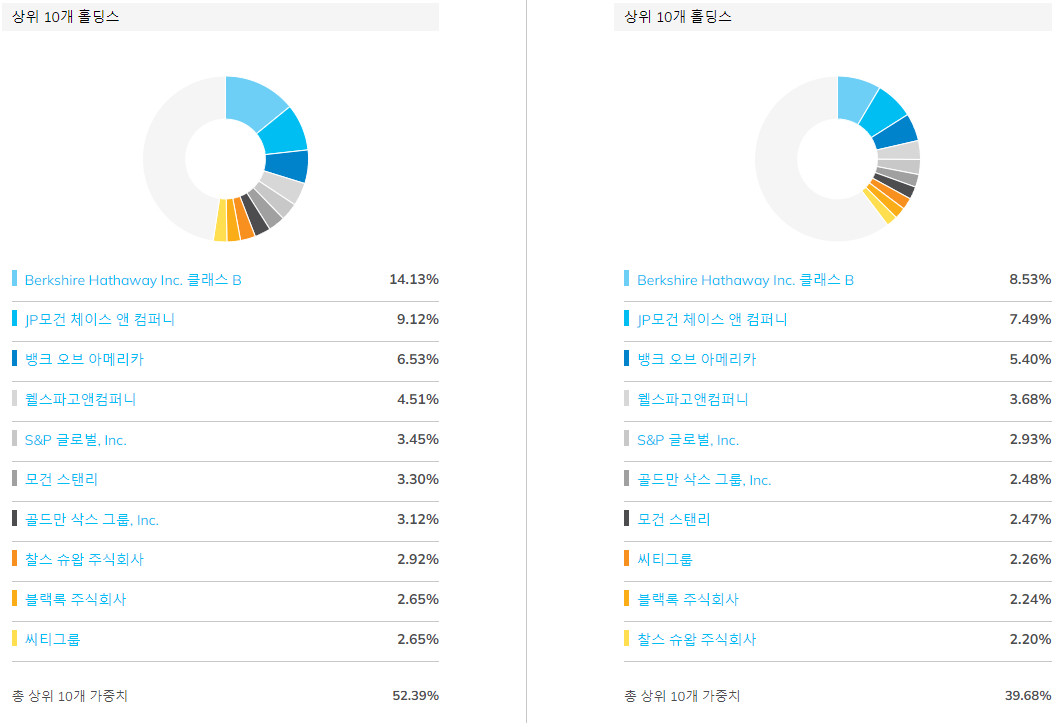

이제 두 ETF의 상위 보유주식을 살펴보도록 하자

금융 산업의 ETF이기 떄문에 버크셔 해서웨이의 비중이 가장 높은 것을 알 수 있다. 두 ETF모두 순서만 바뀔 뿐 상위의 10개 종목은 모두 같은 회사인 것을 알 수 있다. 다만 XLF의 자산운영 규모와 보유주식수를 보았을 때 VFH보다 각각의 종목의 투자금액은 훨씬 크다는 것을 알 수 있다.

2. 성과

두 종목의 과거 성과에 대해 알아보기로 하자.

(본 자료는 과거의 데이터이므로 투자를 권하는 것이 아님을 알려드립니다.)

빨간선은 다음 글에서 다룰 XLF수익률이고, 파란선이 VHF의 지수를 나타낸 것이다.

|

|

| XLF | VFH |

두 주식의 수익률을 보면 1~3개월은 VFH가 더 높지만 3년이 지나갈수록 XLF가 높아진다는 것을 알 수 있다.

YTD(1월 1일부터 현재까지의 수익률) 을 비교해봐도 XLF -10.17%, VFH는 -10.52%로 두 종목이 비슷하게 흘러내렸음을 알 수 있다.

|

|

| XLF의 연간수익률:17.384 | VHF의 연간수익률:16.885 |

10년치의 연간수익률을 볼 때 XLF는 17.384%, VHF는 연간수익률이 16.885%로 XLF의 수익률이 조금 더 높다는 것을 알 수 있다.

3. 10년 투자수익률 및 최대수익률 ( 1M, 3M, YTD, 1Y, 3Y, 5Y, 10Y)

2022.8.25일 기준 XLF는 저점 매수했을 때 수익률이 192.97%, VFH의 경우 수익률이 154.15%라는 것을 알 수 있다.

4. 정리 (QQQ와 비교)

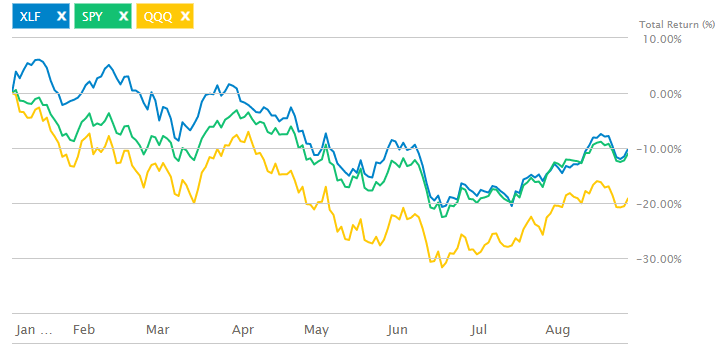

이번 하락장에서 두 종목 모두 고점대비 약20%정도 하락했으며 현재 (22.8.28. 기준) 10%정도 회복을 한 상태이다.

S&P 지수 ETF인 SPY와 나스닥100 지수 ETF인 QQQ와 비교를 한번 해보았다.

올해 나스닥의 경우 약 -30%, S&P의 경우 약 -20%, XLF의 경우 -19%정도로 하락폭이 제일 적었다. 사실 S&P ETF인 SPY와 비슷하게 흘러가는 것을 알 수 있다. 하지만 1월부터 6월까지는 SPY보다 높은 수익률보여주었다는 것을 알 수 있다.

QQQ의 경우는 당연히 기술주로만 구성되어있기 때문에 사실상 금리인상 소식에 가장 먼저 반응하고, 금융주가 없는 SPY, XLF보다 많은 폭으로 하락하는 것이 당연하다. 현재(22.8.28.기준) 파월의장의 인플레이션이 잡힐 때까지 금리인상을 지속한다는 발언에 제일 큰 하락폭을 보여주기도하였다.

내 예상은 금리인하 또는 인플레이션이 잡히는 신호가 보일 때까지 어느정도의 하락은 각오하고, 현재는 지수 추종 ETF를 적립식으로 모아나가며 추후의 상승장을 기다려야한다고 생각한다.

*본 포스팅은 매 분기마다 업데이트 됨을 알려드립니다. (22.8.28.기준)

'주식 > 해외주식(ETF)' 카테고리의 다른 글

| 해외 ETF(Exchange Traded Fund)투자 - 배당 ETF 2편 월배당ETF (JEPI, QYLD) (2) | 2022.08.31 |

|---|---|

| 해외 ETF(Exchange Traded Fund)투자 - 배당 ETF 1편 (SCHD, SPHD) (1) | 2022.08.30 |

| 해외 ETF(Exchange Traded Fund)투자 - 러셀2000 지수 추종 ETF (IWM) (0) | 2022.08.25 |

| 해외 ETF(Exchange Traded Fund)투자 - S&P 지수 추종 ETF (SPY, VOO, IVV) (0) | 2022.08.24 |

| 해외 ETF(Exchange Traded Fund)투자 - 나스닥 100 지수 추종 ETF (QQQ) (0) | 2022.08.22 |