개별 종목보다는 산업, 산업보다는 국가에 투자하는 것이 안전하다는 것이 나의 생각이다. 그 생각대로 미국의 S&P 500, 나스닥 지수를 추종하는 ETF를 조사해보았고, 이번에는 배당금을 주는 기업을 모아놓은 ETF를 조사하고 투자해보려고 한다. 생각보다 배당 ETF가 많아서 이번 포스팅에서는 SCHD, SPHD를 비교해보고, 다음 포스팅에 JEPI, DIVO를 비교 분석해볼 예정이다.

목차

1. ETF 소개 및 기본정보

2. 성과

3. 10년 투자수익률 및 최대 수익률 ( 1M, 3M, YTD, 1Y, 3Y, 5Y, 10Y)

4. 정리

1. ETF 소개 및 기본정보

오늘 살펴볼 종목은 배당 종목으로 유명한 ETF인 <SCHD, SPHD> ETF이다.

먼저 이름이 너무 비슷하다. 대부분은 SCHD는 잘 알고 있지만, SPHD는 잘 모르는 것 같다. 하나씩 살펴보자.

SCHD

배당금을 지급하는 미국 주식 100개의 시가총액 가중 지수를 추종하고 있으며, 10년 동안 배당금을 지급한 기업으로 구성되어 있다. 또한, 지속적으로 배당금을 제공하는 우수한 기업을 펀드에 포함하는 것을 모토로 하고 있기 때문에 주로 대형주(시가총액 5억 달러 이상)로 이루어져 있으며 REITs 관련주는 완전히 제외한다.

개별 증권은 포트폴리오의 4%로, 섹터는 25%로 제한되고 전체 구성은 매년 검토되며 포트폴리오는 분기별로 재조정된다.

SPHD

S&P 500의 최고 배당 수익률 상위 75개 후보 중 가장 변동성이 적은 50개의 주식을 묶어놓은 ETF이다. 그 후12개월 후행 배당 수익률을 기반으로 선택된 종목에 가중치를 부여하며 섹터 가중치는 25%로 제한하고 있다.

SPHD는 유틸리티 및 기초 자재와 같은 전통적으로 방어적인 산업에 비중을 두는 경향이 있으며 이 지수는 반기별로 재 조정된다.

| ETF명 | SCHD Schwab 미국 배당금 ETF |

SPHD Invesco S&P 500 고배당 저변동성 ETF |

| 기초자산 | 다우존스 미국 배당금 100지수 | S&P 500 낮은 변동성 높은 배당금 지수 |

| 자산규모 | 36.75B $ | 4.73B $ |

| 수수료 | 0.06% | 0.3% |

| 배당금 | 3.17% | 3.61% |

| 보유주식 | 100 | 50 |

|

| SCHD의 상위 10개 섹터 |

|

| SPCH의 상위 10개 섹터 |

상위 10개의 섹터를 살펴본 결과 SCHD에 두번째로 비중이 높은 섹터로 기술주가 들어있는 것을 알 수 있다. SPCH의 경우 Utilities(유용) 관련주가 비중이 높다. 다음으로 상위 10개의 종목을 살펴보자.

|

| SCHD의 상위 10개 보유 종목 |

|

| SPHD의 상위 10개 보유 종목 |

2. 성과

두 ETF의 성과를 한번 알아보도록하자

(본 자료는 과거의 데이터이므로 투자를 권하는 것이 아님을 알려드립니다.)

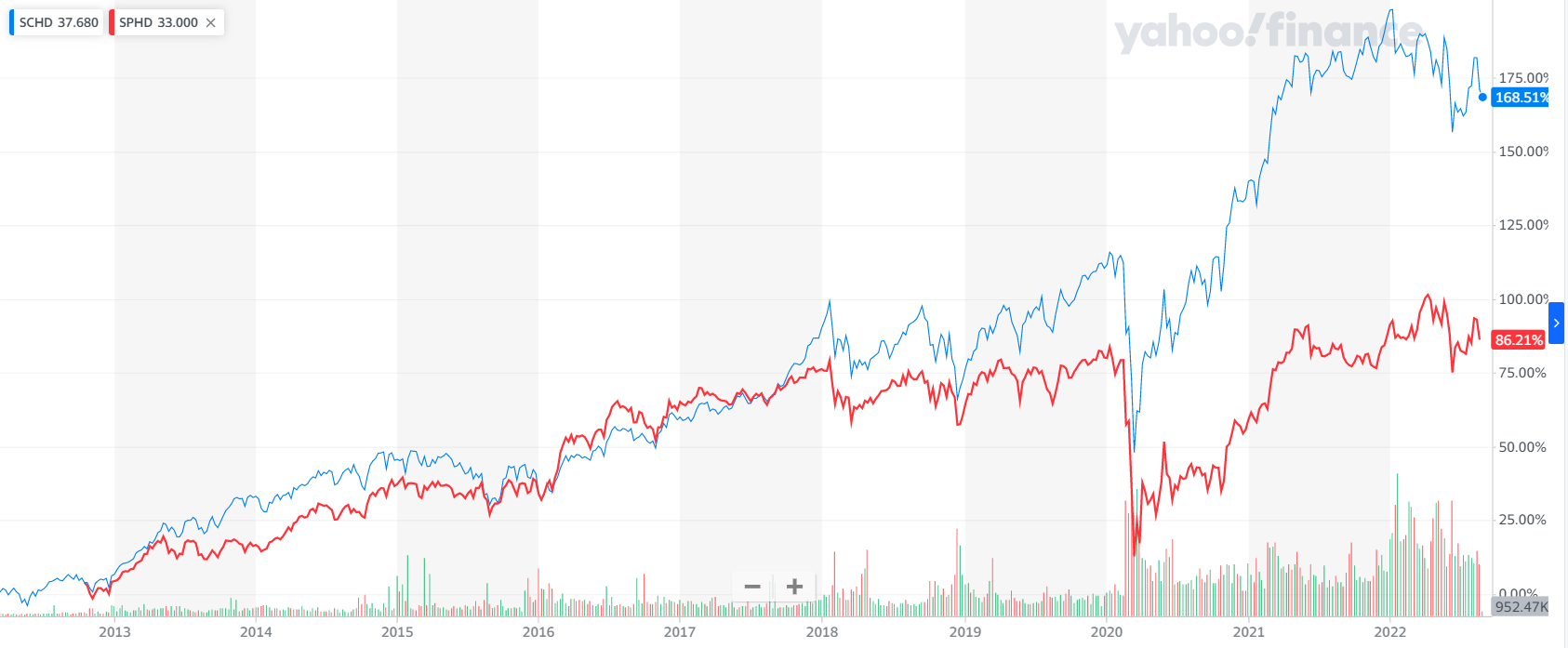

파란선은 SCHD차트이고, 빨간선이 SPHD의 차트를 나타낸 것이다.

SCHD의 차트가 높은 성과를 나타내는 것은 아마 기술주를 포함하고 있기 때문이 아닐까 싶다.

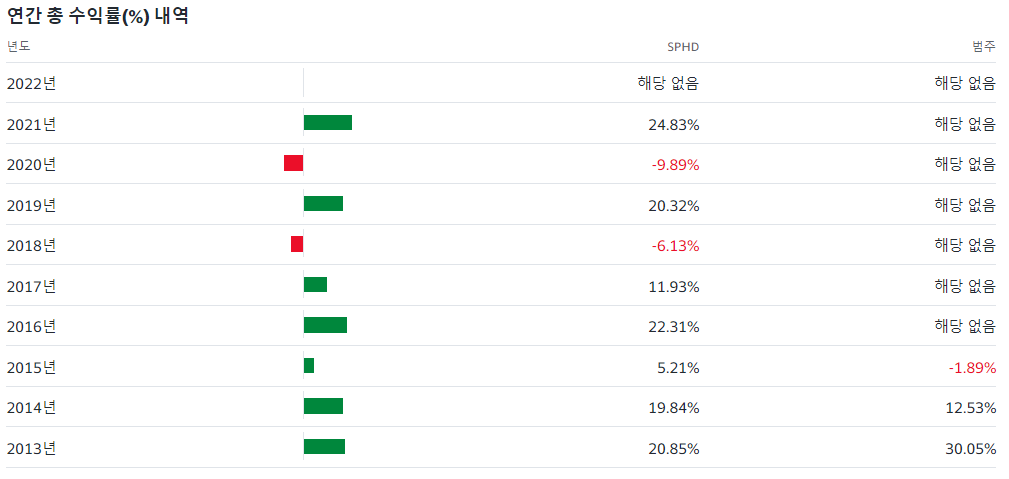

연간 수익률과 성과 개요를 한번 살펴보도록 하자.

SCHD의 연간 수익률은 약 16% 정도이고, SPHD의 경우 약 12% 정도가 된다. 다음으로 성과 개요를 살펴보도록 하자.

확실히 기술주에 비해 이번 하락장에서 잘 버텨준 배당 ETF 답게 하락폭이 낮다는 것을 알 수 있다.

또한, 앞에서 포스팅한 지수 추종 ETF의 경우 1년까지는 손실구간인 ETF가 많았지만 이 둘은 1년 보유 시 수익권이라는 것을 과거 데이터가 말해준다. 심지어 SPHD의 경우 올해 1월 기준 매수했다면 현재 (8.30.기준)까지 4.23%라는 수익을 보고 있다는 점이 참 놀랍다.

3. 10년 투자수익률 및 최대 수익률 ( 1M, 3M, YTD, 1Y, 3Y, 5Y, 10Y)

마지막으로 10년 투자수익률과 최대 수익률을 한번 살펴보고 마무리하도록 하자.

위의 내용에서 본 것은 단기적으로 봤을 때 SPHD의 수익률이 높을 수도 있지만 3년 차부터는 SCHD가 약 17% 상승 SPHD가 약 9.6% 상승한 것으로 보아 장기적으로 투자하기에는 SCHD가 조금 더 유리하다는 결론이 나온다.

위의 그래프를 보면 2018년 1월부터 투자했을 때 SCHD의 수익률은 약 100%가 되고, SPHD는 약 44% 정도가 된다. 이러한 결과가 나오는 이유는 아마도 SCHD에 포함되어있는 기술주들의 성장 때문이 아닐까라는 생각이 든다.

아래의 그래프는 재미로 보기 위해 들고 왔다. ETF가 생기고 SCHD를 매수했다면 329%의 수익률을 보았을 것이고, SPHD의 경우 170%의 수익률을 보았을 것이라는 자료이다. 재미로만 참고하길 바란다.

4. 정리

22년 8월 30일 기준

이번 하락장에서 생각보다 빠지지 않은 배당 ETF를 공부하고 있다. 생각보다 많이 빠지지 않아 다음 금리인상 시기에는 기술주를 팔고 배당주 스위칭을 통한 전략도 괜찮을 것 같다는 생각을 한다. 그러나 SPHD의 경우 올해 1월부터 YTD가 4%의 수익률을 보여주고 있는 반면, SCHD는 -3%를 기록하고 있기 때문에 스위칭 전략도 ETF를 잘 고르는 것이 중요하다고 생각된다.

SCHD VS SPHD (개인적인 생각일 뿐, 투자를 권하는 것이 아님을 알려드립니다.)

장기투자의 관전에서 SCHD를 매수하는 것이 옳다고 본다. 배당률이 SPHD가 0.5% 정도 높지만 3년 보유 시 그 배당률을 따라잡을 수 있는 수익률 차이를 보여주기 때문이다. 따라서 1년 정도 보유할 계획이라면 SPHD를 매수하고, 그 이상 적립식으로 모아갈 계획이라면 SCHD를 투자하는 것이 옳은 선택이라고 보인다.

내가 생각하는 투자전략

1. 여윳돈을 가지고 충분히 오랜 시간 매수한다.

2. 금리인상 시기에는 SPHD와 같은 기술주가 없는 배당 ETF로 스위칭을 하는 것도 좋은 선택이 될 수 있다

*본 포스팅은 분기마다 업데이트됨을 알려드립니다. (22.8.30. 기준)

'주식 > 해외주식(ETF)' 카테고리의 다른 글

| 해외 ETF(Exchange Traded Fund)투자 - 기술주 ETF (VGT) (2) | 2022.09.01 |

|---|---|

| 해외 ETF(Exchange Traded Fund)투자 - 배당 ETF 2편 월배당ETF (JEPI, QYLD) (2) | 2022.08.31 |

| 해외 ETF(Exchange Traded Fund)투자 - 금융 ETF (XLF, VFH) (2) | 2022.08.28 |

| 해외 ETF(Exchange Traded Fund)투자 - 러셀2000 지수 추종 ETF (IWM) (0) | 2022.08.25 |

| 해외 ETF(Exchange Traded Fund)투자 - S&P 지수 추종 ETF (SPY, VOO, IVV) (0) | 2022.08.24 |